两上市险企本周实施年度利润分配总计派发现金红利近亿元

记者冷翠华

见习记者杨笑寒

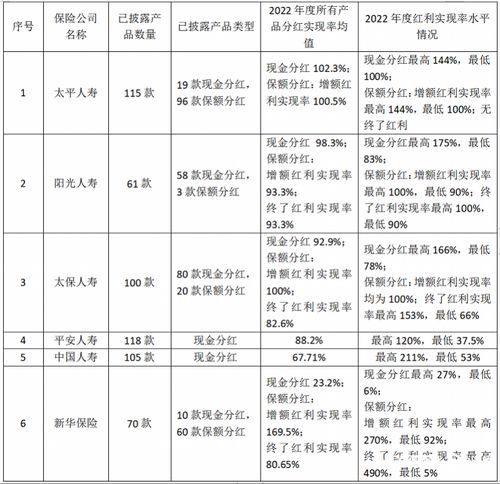

近日,中国人寿、中国太保相继发布2023年度A股利润分配实施公告,并将现金派发日定于本周。具体来看,中国人寿共计派发现金红利121.54亿元(含税,下同),中国太保共计派发现金红利约98.13亿元。

受访专家表示,上市险企稳定、较高的分红比例给股东提供了可预见的现金流,有利于上市险企管理市值,并间接推动上市险企通过资本市场补充偿付能力充足率。上市险企要通过优化分红措施,平衡好回报投资者和实现自身发展的关系。

分红率均超30%

具体来看,中国人寿2023年年度A股利润分配实施公告显示,本次利润分配以方案实施前的公司总股本约282.65亿股为基数,每股派发现金红利0.43元,共计派发现金红利121.54亿元,现金红利派发日定为7月11日。

中国太保2023年年度分红派息实施公告显示,本次利润分配以方案实施前的公司总股本约96.20亿股为基数,每股派发现金红利人民币1.02元,共计派发现金红利约98.13亿元,现金红利派发日定为7月12日。

除中国人寿、中国太保确定了分红派息实施日之外,目前,五家上市险企已公布2023年年度利润分配方案。其中,中国平安拟派发2023年末期股息每股现金1.5元,全年股息为每股现金2.43元,同比增长0.4%,2023年年度共计派发现金红利约440.02亿元;中国人保合计拟派发现金红利68.99亿元;新华保险合计拟派发现金红利约26.52亿元。

从分红率来看,五家上市险企2023年合计派发现金红利预计超755.20亿元,平均分红率达45.63%。其中,中国人寿分红率最高,达57.6%。

就此,普华永道中国金融行业管理咨询合伙人周瑾对《证券日报》记者表示,优秀的上市公司,为了及时和投资人分享经营业绩,给股东提供可预见的现金流,同时也为公司自身发展提供资本补充来源,一般倾向于维持稳定的分红比例。从行业的惯例操作看,30%是诸多优秀上市公司采用的分红比例,且有些公司还将分红比例写入公司章程。

南开大学金融发展研究院院长田利辉对《证券日报》记者表示,上市险企设置分红比例时,需要考虑公司的经营业绩、资金状况、风控指标以及市场环境等因素,要通过优化分红政策,平衡好回报投资者和实现自身发展的关系。

值得关注的是,分红派息在一定程度上会影响险企的偿付能力充足率,不过,上市险企A股利润分配实施公告显示,分红对险企的偿付能力影响整体较小。例如,中国人寿的公告显示,截至去年底,中国人寿核心偿付能力充足率为158.19%,综合偿付能力充足率为218.54%,本次利润分配让公司偿付能力充足率下降约2.71个百分点,利润分配后,其偿付能力充足率仍保持较高水平,符合监管要求。

中国人保集团总裁赵鹏此前在2023年度业绩发布会上也表示,公司偿付能力足以支撑未来业务发展和长期稳定分红。分红对偿付能力影响较小,2023年度分红约让公司综合偿付能力充足率下降4个百分点。

4家上市险企推进中期分红

新“国九条”提出,加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。

为积极响应新“国九条”及监管政策导向,新华保险、中国人保、中国人寿、中国平安四家上市险企均已表态推进或已执行中期分红。

对上市险企而言,增加分红频次在提振投资者信心的也会对其经营、融资等方面带来影响。周瑾表示,增加中期分红,对于上市险企的当期偿付能力和现金流来说有一定影响,这会增强投资人的信心,两上市险企本周实施年度利润分配总计派发现金红利近亿元在股价和再融资方面又将获得正向回馈。保险公司的发展需要稳定的资本支撑,也需要持续融资补充来实现规模增长,因此,维持稳定的分红比例和制定有节奏的融资计划,有利于险企做好资本规划和现金流预测。

田利辉认为,增加分红频次对于险企和投资者主要有三方面影响:一是可以平滑投资者现金流,提升获得感;二是能够体现险企对股东回报的重视,增加管理层对公司经营发展的信心;三是有望吸引增量资金进入保险股板块,有利于提升其在资本市场的表现。