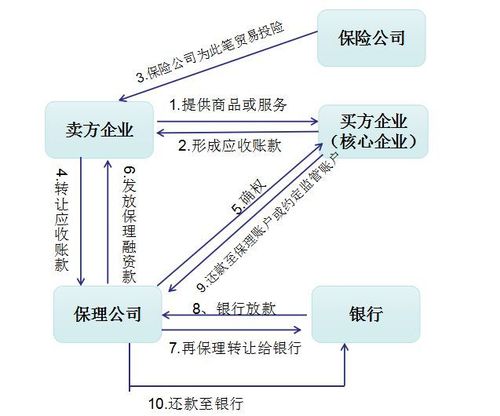

银行保险制度流程

银行保险制度是金融业的重要组成部分,其流程包括以下几个关键环节:

1. 风险评估与管理

银行保险制度首先需要进行风险评估与管理。这包括对客户的信用评级、财务状况和风险承受能力进行评估,以确定是否有资格获得保险产品。银行需要对所承保的各类风险进行评估和管理,以确保自身的风险可控。

2. 保险产品设计

在风险评估的基础上,银行需要设计符合客户需求的保险产品。这包括确定保险责任、保险期限、保险金额、保费等要素,同时需要确保保险产品的设计符合监管规定,并能够有效覆盖客户的风险需求。

3. 销售与营销

银行在推出保险产品后,需要进行相应的销售与营销工作。这包括培训销售人员、设计营销策略、制定销售目标等,以确保保险产品能够被客户充分了解并购买。

4. 客户服务与理赔

一旦客户购买了保险产品,银行需要提供相应的客户服务。这包括为客户解答疑问、协助理赔、提供保险咨询等,以确保客户满意度和保险产品的持续有效性。

5. 风险监控与再保险

银行在承保保险风险后,需要进行持续的风险监控和再保险。这包括建立风险监控体系,及时发现和应对各类风险,同时借助再保险机构转移部分风险,降低自身风险承担压力。

6. 监管合规

银行在开展保险业务时,需要严格遵守监管规定,确保保险业务的合规性。这包括向监管机构进行信息披露、报告相关业务数据、配合监管检查等,以确保保险业务的合法经营。

银行保险制度流程涵盖了风险评估与管理、保险产品设计、销售与营销、客户服务与理赔、风险监控与再保险以及监管合规等多个环节,这些环节相互配合,共同构建起完整的银行保险制度流程。