保险反欺诈政策解读及指导建议

概述

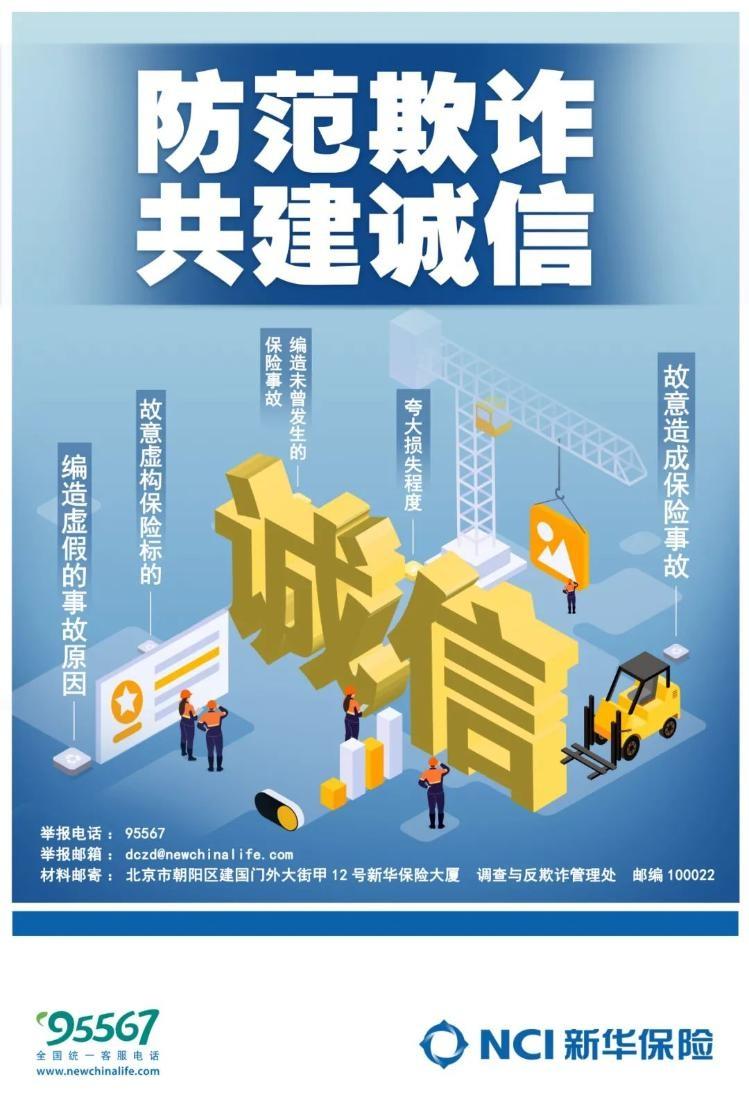

保险反欺诈政策旨在预防和打击保险欺诈行为,保障保险业的正常运作和消费者的权益。保险欺诈可能包括虚假投保、故意造成的事故、滥用理赔以及其他欺诈手段。保险公司通过制定反欺诈政策和采用各种技术手段来识别和防止这些欺诈行为。

详解

1. 数据分析和风险评估

保险公司通过大数据分析和风险评估模型来发现可疑的保险交易。在投保申请阶段,保险公司会对投保人的风险指标进行评估,如个人历史记录、所在地区的欺诈风险等。对于高风险交易,保险公司可能会要求提供附加材料或进行更严格的审查。

2. 数据共享和联合防范

为了提高反欺诈能力,保险公司可能会与其他保险公司、执法机构、金融机构等进行数据共享和合作。共享的数据可能包括被保险人的历史记录、索赔记录、投诉记录等。通过这种合作,保险公司能够更好地识别潜在的保险欺诈行为。

3. 员工培训和意识教育

保险公司会对员工进行反欺诈培训,提高他们对保险欺诈行为的认识和识别能力,同时加强员工的道德行为和职业操守。培训内容可能包括保险欺诈的类型、常见欺诈手段以及应对策略等。

4. 异常行为检测和技术支持

保险公司会利用先进的技术手段来检测和防范保险欺诈行为。例如,利用人工智能和机器学习算法来分析保险交易模式,寻找异常行为模式。保险公司还可以使用视频监控、GPS定位等技术手段来监控索赔行为。

指导建议

1. 提高个人风险意识

作为保险消费者,应该提高对保险欺诈的风险意识,避免参与任何违法、不诚信的保险行为。在填写投保申请时,应提供真实、准确的信息,不要故意隐瞒或篡改相关事实。

2. 注意保护个人信息

个人信息安全是防范保险欺诈的重要一环。要保护好自己的身份证件、保险单、理赔材料等敏感信息,避免将其泄露给不可信的第三方。如果发现个人信息被滥用,应及时报警并向相关部门投诉。

3. 定期复查保单信息

定期复查保单信息有助于及时发现异常情况。应仔细核实保单中的投保人、被保险人、受益人等信息是否准确,如发现有误或变动,应尽快通知保险公司进行修改。

4. 积极配合调查

如果保险公司怀疑某笔保险交易涉及欺诈行为,可能会展开调查。作为投保人或被保险人,应积极配合保险公司的调查,提供必要的证据和信息,协助保险公司查清事实。

结论

保险反欺诈政策是保障保险业正常运作和消费者权益的重要措施。保险公司通过数据分析、风险评估、数据共享、员工培训和技术支持等手段来识别和防范保险欺诈行为。保险消费者应提高风险意识,保护个人信息,定期复查保单信息,并积极配合保险公司的调查。保险行业和消费者共同努力,将有效地减少保险欺诈行为的发生。