来源:财联社

财联社9月30日讯(记者 周晓雅)牛市来了,段子也不停。

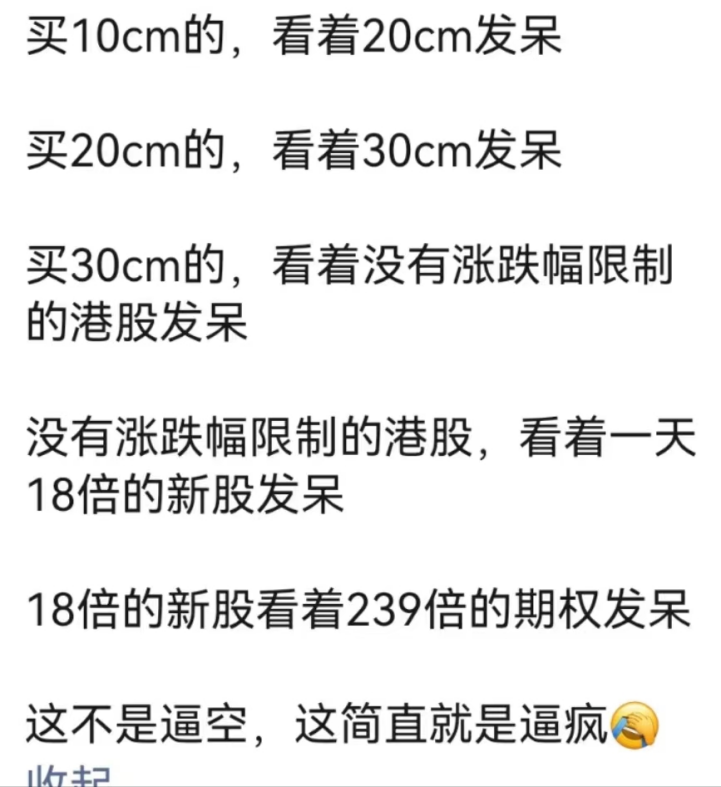

其中一条是:“买10cm的,看着20cm发呆;买20cm的,看着30cm发呆;买30cm的,看着没有涨跌幅限制的港股发呆;没有涨跌幅限制的港股,看着一天18倍的新股发呆;18倍的新股看着239倍的期权发呆”,的确如此,节前最后一个交易日,开户的风潮吹向了券商,也吹向期货公司。

财联社记者了解到,随着近日行情走强,期货公司等中介机构收到不少关于股指期货、股指期权,以及ETF期权的开户咨询。“大增!”谈起最近客户开期权账户的需求,一家期货公司分支机构人士如此表示。

“太刺激了!”有期权投资客户向记者表达兴奋之情。

期货公司也和投资者“双向奔赴”,不少期货公司近期在其官微发布文章,向投资者详细解释股指期货互联网开户流程、开户条件等,也有期货公司或券商同时发布投教文章,科普ETF期权、股指期权的基础知识。

虽然开户热情攀升,但实际的开户数受限于较高的门槛要求,对于投资者参与期权市场,机构人士提醒,在当前隐含波动率急速攀升的情况下,建议做好风险控制,谨慎交易。

期权开户咨询增加

“很多个人客户着急要开期权账户。”当前行情下,一位券商人士提到,最近面临比较多个人开户提问,问题不仅涉及开证券账户,更有期权账户的开立。

另一家期货公司人士则表示,近期公司收到关于期权账户开立的咨询量较以往大了不少,后台也出现更多的相关申请。也有期货公司研究员表示,目前不清楚具体账户开具的数量,但是确实有不少来咨询申请开期权的投资者。

财联社记者了解到,这些期权账户的开立需求主要是在股指期权、ETF期权。目前,中金所上市了沪深300股指期权、上证50股指期权,以及中证1000股指期权3个品种;深交所则有深证100ETF期权、创业板ETF期权、沪深300ETF期权、中证500ETF期权等5个股票期权品种;上交所则是有上证50ETF期权、沪深300ETF期权、中证500ETF期权、科创50ETF期权等。

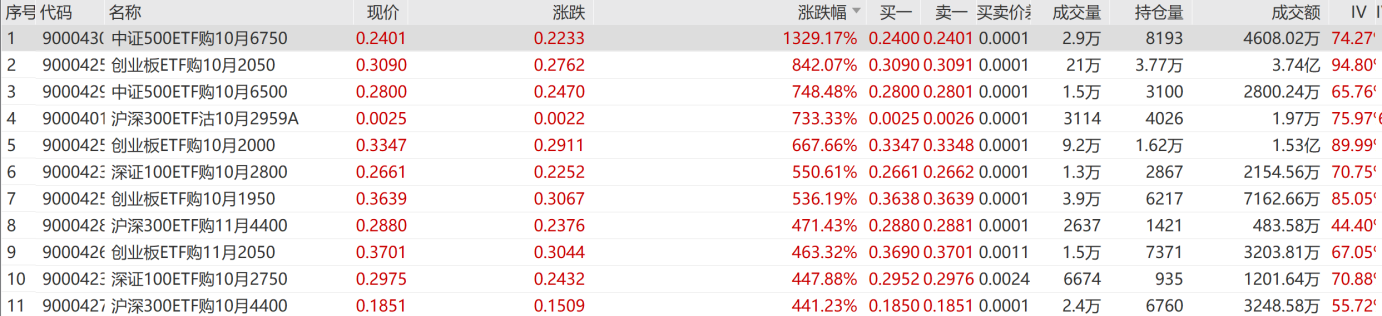

随着近期股市行情走强,衍生品的行情更是涨得让人“头晕目眩”,自然也吸引了投资者的注意。比如,截至收盘,深交所旗下的中证500ETF购10月6750合约今日收涨1329.17%;中金所旗下的中证1000指数2412C6600合约也收涨435%。而股指期货方面,沪深300、中证500、中证1000期货主力合约均涨停,上证50期指主力合约也涨超9%。

虽然咨询量增加,但上述业内人士看来,期权属于特殊品种,开通交易的门槛较高,所以实际的开成账户的数量可能不及申请的情况;也有业内人士认为,由于期权的开户门槛限制,可能会拉长整个开户周期,不一定赶得上当前的行情。

从期货公司、券商等机构发布的内容来看,股指期货期权交易权限的开通需要50万资金以及连续5个交易日的验资;投资者需要通过期货基础知识的考试,得分在80分以上;10个交易日内有10笔交易记录或20笔仿真交易记录,如果1年内有50个交易日的商品期货交易记录,则可免去考试;专业投资者或投资者适当性评估结果为C4或C5的普通投资者等。

而股票期权(即ETF期权)的开通条件囊括需要50万资金以及20个交易日的验资;指定交易在证券公司6个月以上并具备融资融券业务参与资格或者金融期货交易经历;或者在期货公司开户6个月以上并具有金融期货交易经历等。

除了个人客户以外,记者了解到,有CTA策略的私募目前也在开发期权策略当中,目前仍处于内部测试阶段,或将在明年年初发行相关产品。

火爆的行情怎么看?

行情有多火爆?财联社记者了解到,近5个交易日,有沪深300ETF认购期权累计涨幅超千倍。

在平安期货研究员周拓看来,大超预期的政策,带来了当前“一日千里”行情,股指期权,特别是深度虚值的认购期权,以其超高的杠杆倍数,涨幅更是瞠目结舌。

“以执行价格为3.6的10月份到期的300ETF认购期权为例,1个星期就从深度虚值,变成深度实值,自9月18日低点以来最高涨幅有近千倍之巨。从隐含波动率来看,各执行价格的认购期权都显著高于同价格的认沽期权,显示依然有许多投资人在博股市继续暴涨。”他表示。

具体来看,9月24日货币政策率先发力,其中两点引人瞩目,一是引导降低存量房贷利率;二是首次创设结构性货币工具支持资本市场发展。其次,证监会发布“并购六条”并推出“市值管理”新规,两项政策的出台是对资本市场改革的进一步深化。最后,积极的货币政策,也得有财政政策来配合,9月底中央政治局会议讨论经济形势和经济工作,并非常规安排,凸显了政策的“紧迫感”。地产是本次会议亮点,“促进房地产市场止跌回稳”是全新表述。

南华期货期权分析师周小舒分析,当前期权隐含波动率大幅上升,科创50ETF期权隐含波动率上升至139%,创业板ETF期权隐含波动率上升至71%。期权隐含波动率涨至历史高位。

“由于标的价格大幅上涨,隐含波动率大幅上升,看涨期权权利金大幅上涨,部分虚值看涨期权涨幅超过500%。”周小舒解释,看跌期权权利金走势分化,多数看跌期权权利金下跌,部分深度虚值的看跌期权权利金有所上涨,主要受到隐含波动率大幅上涨的影响。

至于股指期货,南华期货股指期货分析师王映提到,从当前股指期货及衍生品指标来看,期指基差升水创历史新高,期权持仓量PCR大幅上行,反映市场多头交易情绪或过热。自9月24日以来,在政策利好影响下,股市走势表现出“快涨”的情绪交易行情特征。

展望后市,投资者如何参与衍生品市场?多位业内人士强调风险控制。周拓认为,随着政策的陆续出台,市场仍将维持强势。牛市的曙光已经出现,期权以其以小博大的特征和超高的杠杆,历来是牛市造富的利器。“但是也要提醒投资人,期权是把双刃剑。随着隐含波动率的大幅上升,期权博弈的成本也在飞速上升。在享受牛市的同时,也需要注意风险控制,切勿因为贪婪而被甩下了牛背。”

周小舒也建议,在当前波动率升至历史高位、未来行情不确定性较高的情况下,谨慎交易。“目前期权定价偏高,买入成本较高,投资者可以利用垂直价差、比率价差等期权组合策略进行交易。期权作为衍生品,主要功能是风险管理,持有股票或股票基金的投资者,可以适当地买入看跌期权,进行套期保值。”